Los bancos del Presidente

El desarrollo necesita ser financiado. Por lo que es preciso lograr un acuerdo fiscal basado en metas y compromisos claros... que permitan destinar más recursos para el desarrollo humano y sostenible, para la inversión social y económica de calidad."

Gustavo Montalvo (12 de abril de 2012)

El (nuevo) Banco de la Mujer. El (nuevo) Banco de los Pobres. El (nuevo) Banco de Desarrollo para la Exportación. Un (fusionado) Banco Agrícola y de Fomento a la Vivienda y la Producción para canalizar RD$40 mil millones al sector agropecuario.

Así de ambiciosa es la propuesta de nuestro hoy presidente, Danilo Medina, para mejorar al acceso y profundizar el crédito a favor de los sectores productivos y los más pobres del país.

Admirables estas iniciativas, sobre todo tomando en cuenta que en los últimos ocho años el crédito al sector privado del país se ha desplomado, como porcentaje del PIB, de 35% a cerca del 20%, muy por debajo de los promedios (y las tendencias) en países vecinos.

Bien por él. Bien por el país.

Dicho esto, antes de hacer lo que nunca se ha hecho, es importante que el nuevo equipo económico pase revista a lo que ya se ha hecho en la banca de propiedad pública, sobre todo en los últimos dos cuatrienios, para que aprendamos y no repitamos los mismos errores.

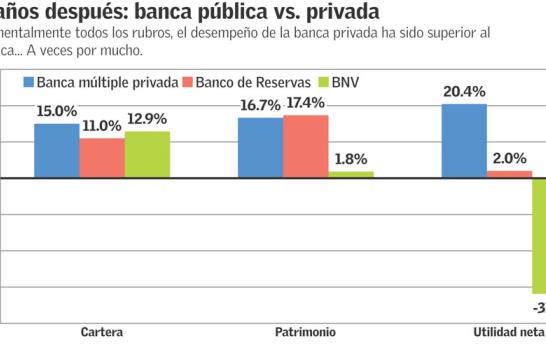

Siendo generoso, decepciona el desempeño que mostró la banca pública, entre junio de 2004 y junio de 2012.

Incluyo en este análisis solamente al Banco de Reservas, nuestro caro coloso público, y al Banco Nacional de la "Vivienda y Fomento a la Producción" pues son los únicos cuya información está disponible en Superintendencia de Bancos.

Faltan, por supuesto, el Banco Agrícola, las operaciones de crédito del "PromiPYME" y hasta de la Caja de Ahorros para Obreros y Monte de Piedad.

De los bancos regulados, sin duda que el caso más patético, como vemos en la primera gráfica, es el BNV. Las utilidades netas de esa entelequia burocrática han disminuido, en promedio anual, 31.9% desde junio de 2004 al 2012, al pasar de RD$372 millones a solo RD$17 millones.

Algo parecido ocurrió en Banreservas, que los primeros seis meses de 2004 registró utilidades por RD$706 millones pero que, ocho años después, a duras penas llega a RD$830 millones en ganancias.

Mientras la banca múltiple privada aumentó su patrimonio un promedio de 17% desde 2004, el BNV (y eso que MUY mal contado) a penas logró aumentar su capital un 1.8% cada año desde 2004.

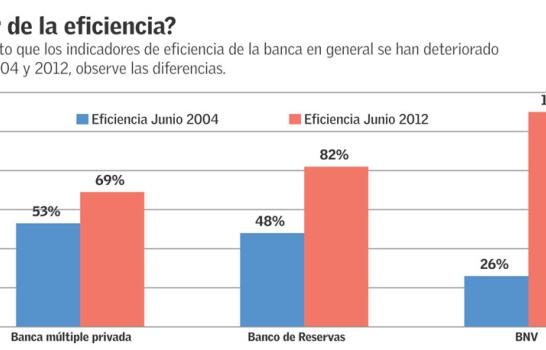

Un elemento importante para entender el rezago en la rentabilidad de la banca pública tiene que ver con sus peores niveles de eficiencia operativa.

En la segunda gráfica vemos esto. Es cierto que a junio de 2012 la banca privada gastó 69% de cada RD$100 de ingresos operativos, superior al 53% que se gastaba ocho años atrás en 2004.

Pero, pero, pero... Observe el Banco de Reservas o, ¡peor!, el BNV. El coloso público gastó 82% de cada peso (versus 48% en 2004, cuando era más eficiente que toda la banca múltiple privada).

El BNVFP, tiene gastos operativos que representan el 110% de sus ingresos, por lo que tuvo una perdida operativa de RD$30 millones. Compárese con los RD$370 millones que ganó en 2004.

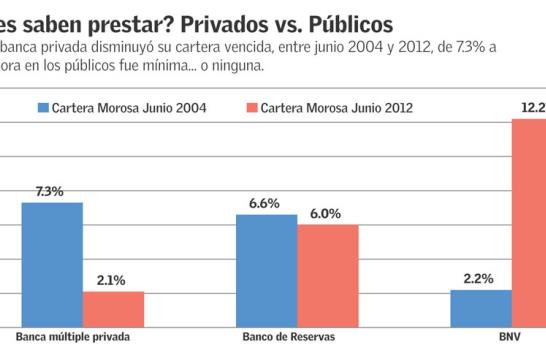

Un banco, para ser bueno, además de ser eficiente, competitivo y rentable, debe saber prestar. Y no solamente prestar, sino que prestar y cobrar bien.

En el manejo de su gestión crediticia, nuevamente, la banca pública es triste.

Ciertamente, los clientes, tanto de la banca privada como de la pública, enfrentaron serios problemas durante el 2003.

Las moras así nos lo recuerdan. En junio de 2004, la banca privada tenía una cartera vencida del 7.3%, peor que la mora en el Banreservas de 6.6%.

Ocho años de una nueva y fortalecida gestión de negocios y riesgos, los bancos comerciales privados ahora solo reflejan una morosidad de 2.1%. ¿Y el Reservas? La mantiene igual que en 2004: 6.0%.

En efecto, a junio de 2012, aunque sólo tiene 27% de los préstamos bancarios, el Banreservas tiene RD$6.8 mil millones de prestamos morosos, superior a los RD$6.1 mil millones que TODOS los demás bancos múltiples juntos (son 14) tienen en el mismo "mercado competitivo."

Observar, como ya antes hemos hecho, el nivel de delincuencia en la cartera de créditos del BNV es para ponerse llorar.

Al cierre del primer semestre de este año, la cartera del BNV evidencia una morosidad de 12.2%. Es decir, aun estando en el mismo mercado, una calidad 5.8 veces peor que la banca privada.

Ahora bien, si tan baja rentabilidad, eficiencia y calidad de cartera en la banca pública se debiera a que esas entidades le prestan a los sectores productivos de la nación, mi preocupación fuese menor.

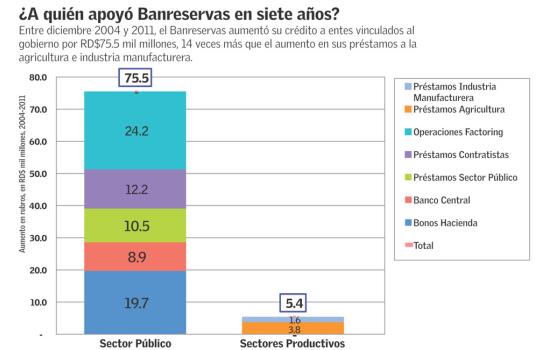

Pero... ¡Qué va! Entre 2004 y 2011, Banreservas solo prestó RD$5.4 mil millones adicionales al "agro" y la manufactura.

¿Cuánto le colocó al gobierno, en sus distintas modalidades? RD$75.5 mil millones más, es decir, 14 veces más que a todo el campo y la industria dominicana.

Visto lo anterior, reitero: bonita la idea de propulsar nuevos bancos públicos. Excelente. La apoyo. Pero, primero, arreglemos los que ya tenemos. ¿No creen?

arg@betametrix.com/@argentarium

Diario Libre

Diario Libre

Diario Libre

Diario Libre