El retorno de la banca aburrida EL RETORNO DE LA BANCA ABURRIDA

A Aurelia Alejandra, mi nuevo amor.

Que la banca vuelva a ser un negocio aburrido, no tiene nada de malo. En una actividad donde la confianza es oro, mientras menos sorpresas y sobresaltos, tanto mejor.

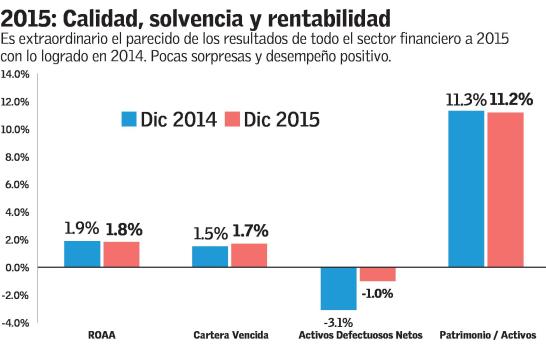

En ese sentido, 2015 fue muy aburrido, por lo menos a juzgar por el desempeño medido al cierre de diciembre de ese año, como resumimos en las gráficas arriba.

Tanto los bancos múltiples, como los de ahorro y crédito y las asociaciones de ahorros y préstamos, evidenciaron buen ritmo de crecimiento en todos sus rubros e indicadores de desempeño.

Son cambios, en términos interanuales, muy en línea con lo que esperábamos para esos doce meses: Alrededor de 12% para sus activos, y también para los pasivos, y una mejora de 9.3% en sus utilidades netas de 2015 versus 2014.

La cartera, a nivel de todo el sector, superó el 16%, aunque ahí se incluye un importante aumento de casi 100% que ya habíamos observado anteriormente.

En términos relativos, quizás fueron las asociaciones de ahorros y préstamos las que dinámica más tímida sostuvieron en el transcurso del año, aunque aún ellas crecieron su cartera de crédito neta un 13.6%, que en términos reales fue de 11%.

Sorprendió, quizás, la caída de 5% en sus utilidades mutualistas comparadas con el 2014, aunque aquí cabe resaltar que las cifras que utilizamos son preliminares, es decir, las no auditadas, publicadas en la Superintendencia de Bancos.

Los gastos operativos, que en años pasados llegaron a crecer al 20%, en el 2015 aumentaron modestamente, un 10.2% para todo el sector, bastante por debajo del aumento en los volúmenes de negocios administrados por los banqueros.

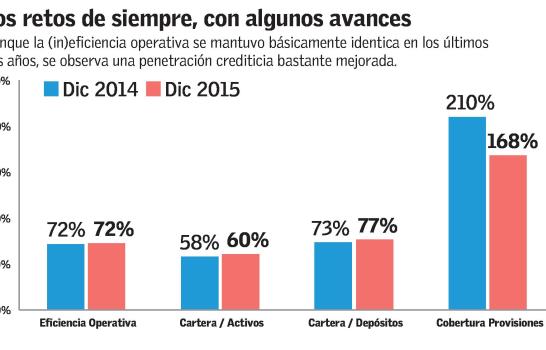

Sin embargo, estos gastos siguen incidiendo en el eterno reto de la (in)eficiencia operativa de la banca, que en el período bajo estudio gastó $72 de cada $100 en ingresos operativos, igual que en 2014, pero todavía muy lejos de los $50 al que muchos aspiran (y pocos logran llegar).

En 2015, el retorno sobre activos, y sobre el patrimonio, para todo el sector, fue de 1.8% y 16.3%, respectivamente. Compárese con 1.9% y 16.4% del 2014, y verá por qué reiteramos lo aburrido del año.

Fortaleza y dinámica crediticia

Tratando de identificar las tendencias más relevantes de la banca en sus estados financieros, puestos a la disposición por la Superintendencia, se destacan la mayor penetración crediticia en los activos bancarios, por un lado, y una extraordinariamente baja morosidad por otro lado.

Fruto de la crisis bancaria de 2003, por varios año el sector financiero dejó de préstar, a tal punto que la cartera de créditos apenas representaba el 40% de sus activos y el 59% de sus depósitos. Se optó, por varias, razones invertir en títulos financieros más que prestar.

Como vemos en la última gráfica, esto ha cambiado en los últimos años, llegando a recuperarse en su totalidad precisamente el año pasado, cuando los préstamos representaron el 60% de sus activos, muy parecidos al 62% que reinó durante los años pre-crisis de 2003.

En otras palabras, la banca está retomando su rol de real intermediación financiera, dedicándose a colocar en préstamos (no tanto títulos del Banco Central) el ahorro captado del público.

Claro, cabe destacar que en 2015 el 26% de los nuevos préstamos fueron canalizados al Gobierno, pero esa es otra historia.

El otro elemento notable del desempeño del año pasado fue la alta calidad crediticia de los activos bancarios.

En efecto, el sector pudiese tirar a pérdida todos préstamos vencidos, en litis judicial y los bienes adjudicados y, neto de las reservas que ya tiene constituidas, no afectaría su patrimonio o solvencia.

Aunque la cobertura de provisiones bajó de 210% en 2014 a 168% de la cartera vencida en 2015 (todavía muy por encima del mínimo esperado de 100%), por segundo año consecutivo se registró una mora histórica: sólo 1.7% del total de préstamos está vencido.

Es decir, que de un máximo de hasta 15% de cartera morosa, todo el sector ahora refleja una cartera de dudoso cobro de apenas 1.7%, ¡una décima parte!

NO TODO ES COLOR DE ROSA

Existen algunos indicadores deteriorados. La rentabilidad de las corporaciones de crédito, por ejemplo, estuvo muy afectada, mientras que el Bandex mantiene su patética e insostenible situación.

En general, el resultado de toda la banca es positivo. La próxima semana compartiremos un análisis a nivel individual, con algunas contadas sorpresas.

Alejandro Fernández W.

Alejandro Fernández W.

Alejandro Fernández W.

Alejandro Fernández W.