El fantasma de la deuda pública

Por Alejandro Fernández W.

Analista financiero

El tiempo, insisto, vuela. Nuevamente discutiremos las implicaciones del futuro de las finanzas públicas de nuestro país, a raíz del presupuesto general para 2018. Otra vez, lamentablemente, con un continuo déficit fiscal, seguirá en aumento la deuda pública que usted, sus hijos, nietos y bisnietos pagarán.

Más allá de las discusiones sobre su sostenibilidad o no, desde los inicios de esta columna hemos observado el impacto que la deuda pública tiene sobre los balances de la banca y el desplazamiento (“crowding-out”) que ocurre cuando se financia al Ministerio de Hacienda y no, por ejemplo, a los sectores productivos.

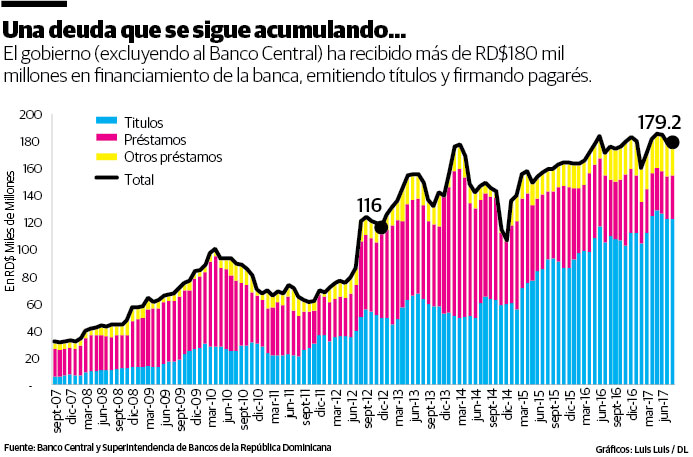

En términos absolutos, el nivel de financiamiento de la banca a favor del gobierno dominicano llegó a su punto más alto este año, al alcanzar los RD$185 mil millones. Hablamos del “gobierno” y no del Estado, pues excluímos de nuestros análisis los títulos del Banco Central de la República Dominicana.

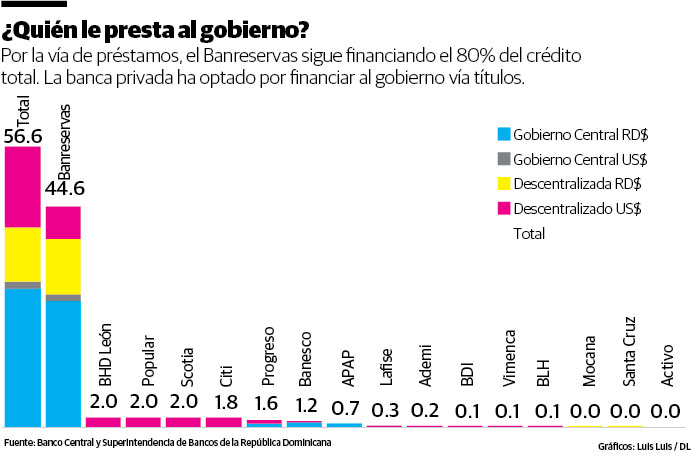

Observe la cifra récord en la primera gráfica, donde podrá apreciar cómo se ha canalizado este crédito. Cada vez más es por vía de la adquisición de títulos de Hacienda y no, como tradicionalmente ocurría, por desembolosos de contratos de préstamos desde el Reservas y de otros bancos.

Hace cinco años, en 2012, la escalada alcista del crédito público en la banca preocupaba a muchos, significativamente al Fondo Monetario Internacional que en el 2013 emitió la alerta que publicamos otra vez en la cita de arriba.

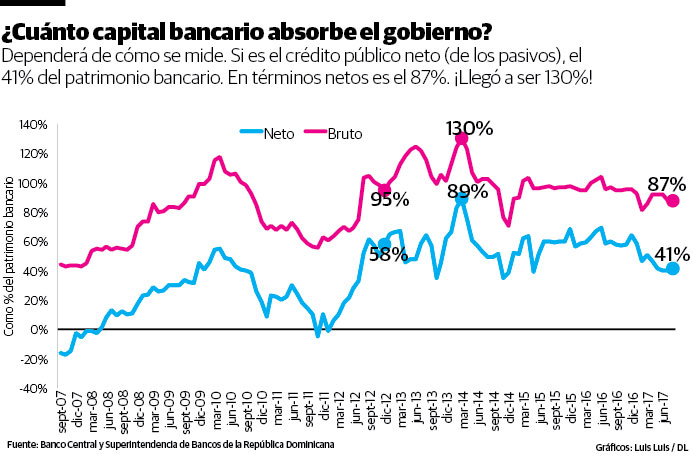

Si bien es cierto que llama la atención el aumento que se ha generado desde entonces, al pasar de RD$116 mil millones a RD$179 mil millones, en la segunda gráfica vemos que, en términos relativos al patrimonio bancario, las cifras más recientes, tanto del crédito público bruto como del neto, han mejorado al bajar de 95% al 87% y de 58% al 41%, respectivamente.

Pienso, sin embargo, que la mejora en términos relativos es, hasta cierto punto, engañosa. Como vemos en la cifra destacada, a través del Fideicomiso RD Víal se ha acumulado una deuda de casi RD$25 mil millones con la banca dominicana.

Aunque para fines estadísticos no es considerada deuda propiamente “pública”, de hecho lo es. Sume este monto y verá que es muy poco lo avanzado en cuanto a limitar la exposición real de la banca al endeudamiento público.

Adicione a lo anterior la exposición a títulos del Banco Central directamente desde la banca, e indirectamente al Banco Central y el Ministerio de Hacienda con nuestros fondos de pensiones y entenderá mejor el por qué urge una real consolidación de las finanzas públicas, no en el 2028 sino en el 2018.

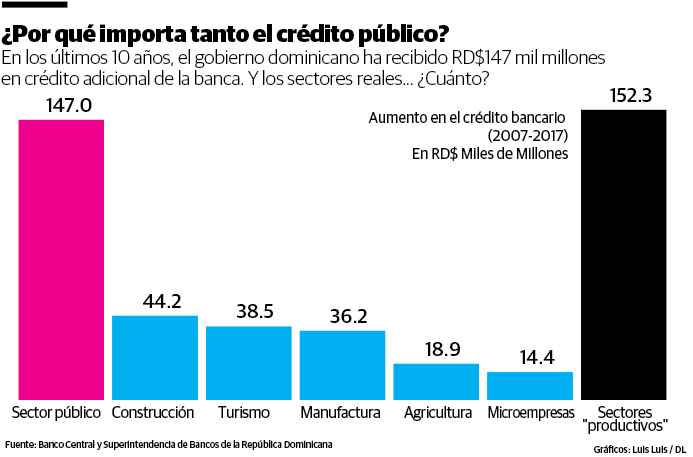

Si el ejercicio se le hace teorico, invito a ponderar nuestra última gráfica. En los últimos diez años, el gobierno dominicano ha recibido más de RD$147 mil millones en crédito bancario adicional.

Ese aumento en el crédito público es igual al apoyo adicional que los sectores productivos como la construcción, el turismo, la industria, la agricultura y la microempresa, que suman más del 35% del PIB, recibieron en igual período.

Si el ahorro nacional debe canalizarse para apoyar a los verdaderos creadores de riquezas, valor y empleo sostenible en una economía, ¿de verdad pensamos repetir lo transcurrido en la última década en la que viene? A este paso, para allá es que vamos. Lamentablemente.

Alejandro Fernández W.

Alejandro Fernández W.

Alejandro Fernández W.

Alejandro Fernández W.