Déficits fiscales y riesgos inflacionarios

El sector público dominicano ha enfrentado un déficit estructural cercano al 3% del PIB

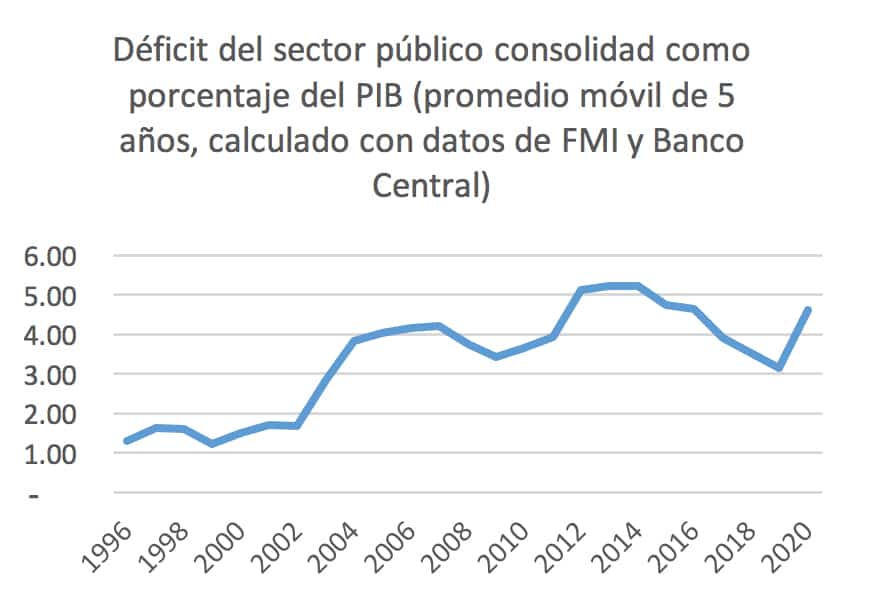

Desde hace dos décadas, el sector público dominicano ha enfrentado un déficit estructural cercano a 3% del Producto Interno Bruto. Esto significa que, aunque con altibajos que dependen del ciclo de la economía, los ingresos fiscales mantienen usualmente una brecha de esa magnitud con respecto a los gastos del gobierno. Eso es resultado de dos eventos casi simultáneos: la crisis financiera de 2003 (que aumentó los pasivos del gobierno y, a partir de entonces, le obliga a pagar un mayor monto de intereses) y la puesta en marcha en 2006 del DR CAFTA (que redujo los impuestos aduanales e impuso la necesidad de buscar recursos compensatorios), a lo que se une un nivel considerable de evasión fiscal. Hasta el momento, la brecha fiscal se ha cubierto mediante el acceso al endeudamiento, gracias al cual la macroeconomía del país se ha mantenido estable.

La administración de turno ha dado pasos adecuados en la gestión de la deuda, pero es previsible que, en ausencia de cambios sustanciales, tarde o temprano se llegará a un momento en que la opción preferencial por préstamos no será viable. Eso abre la posibilidad de que, si se mantienen las restricciones políticas que impiden un ajuste tributario, el gobierno al que le toque tal encrucijada se debatirá entre una crisis por falta de recursos o un financiamiento del déficit mediante su monetización. En esencia, monetizar el déficit equivale a tomar recursos de la población pagando con creación de dinero, lo que a la larga lleva a un aumento de los precios. Ese financiamiento monetario no requiere transferencias directas al gobierno, pues también podría ocurrir a través de vías indirectas. Los economistas se refieren a esa fuente de ingresos como señoreaje o, usando un término relacionado, impuesto inflacionario.

Imaginar esa coyuntura puede parecer extemporáneo, pues el país ha construido un andamiaje institucional para evitar esa forma de financiar al fisco, y la Ley Monetaria y Financiera tiene disposiciones explícitas para esos fines. Pero la monetización de un déficit casi nunca es una opción deliberada y normal, sino un remedio que acaba siendo impuesto por circunstancias excepcionales. Ese fue el caso, por ejemplo, durante los meses de pandemia cuando se hizo indispensable que el Banco Central aportara a la economía una liquidez excepcional. Una pregunta surge de inmediato: si el país se viera forzado a financiar una parte del déficit público apelando a emisiones monetarias, ¿cuál sería la inflación necesaria para generar la cantidad de recursos requeridos para cubrir la brecha fiscal?

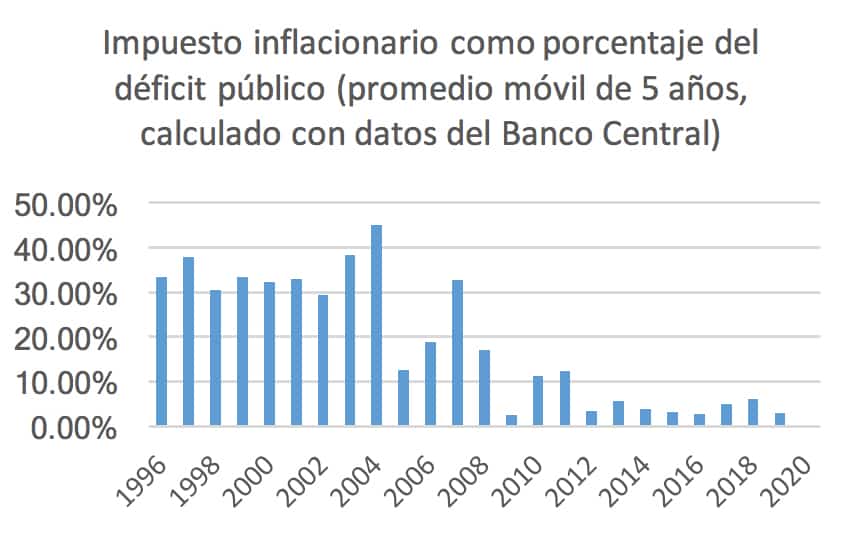

Si se observan los últimos 30 años, se nota que el financiamiento del déficit mediante creación de dinero se ha reducido drásticamente. En los noventa, representaba cerca de 30% del déficit público consolidado; en la década del 2000, se redujo a cerca de 15%; y, a partir de 2012, desapareció casi por completo. Luego, si se tuviera que volver a financiar 20 o 25% del déficit mediante ese recurso, la magnitud de las emisiones y, en consecuencia, el nivel de inflación, tendrían que multiplicarse al menos por cuatro con respecto al nivel que han promediado en el último decenio. De hecho, dado que las presiones inflacionarias se retroalimentan a medida que las personas y empresas procuran deshacerse de los pesos para adquirir dólares u otros activos, la inflación requerida sería probablemente superior al 20%. Ese sería un escenario dramático en nuestra economía, que ha dado muestra de ser alérgica al aumento sostenido de los precios.

Por supuesto, antes de llegar a ese punto, cualquier administración sensata agotaría sus mayores esfuerzos por encontrar opciones menos dolorosas. Una alternativa sería la venta de activos de propiedad estatal, lo que implicaría renunciar a los ingresos que tales activos generarían en el porvenir. Ese acto cambiaría un déficit presente por un mayor déficit futuro y, más que resolver el problema, lo pospondría. Otra tentativa sería privatizar el gasto y trasladar al ámbito privado la prestación de servicios que tradicionalmente han estado a cargo del gobierno. Esa estrategia puede tener méritos, pero es dudoso que pueda implementarse en una escala considerable. Ambas opciones tendrían el rechazo de amplios grupos políticos y sociales, debido a que podrían limitar el papel redistributivo del Estado.

Todo lo anterior va dirigido a recordar que el país tiene un tema que resolver, que un déficit estructural no se corrige con intervenciones cosméticas y que la mejor estrategia es prevenir la cadena de eventos que he imaginado. Una cadena de eventos que es poco probable, pero no puede verse como implausible, a menos que creamos en la sempiterna falacia de que “ahora estamos blindados” o caigamos en la ilusión que se atribuye a los gobiernos: pensar que los choques negativos son efímeros, mientras que los choques positivos duran para siempre.

Rolando M. Guzmán

Rolando M. Guzmán

Rolando M. Guzmán

Rolando M. Guzmán